Das am 20.12.2020 in Kraft getretene Brennstoffemissionshandelsgesetz (BEHG) für den nationalen Emissionshandel (nEHS) gilt ab dem Jahr 2021 für die Sektoren Wärme und Verkehr

Das BEHG regelt die Bepreisung fossiler Treibhausgasemissionen in den Sektoren Wärme und Verkehr und soll einen wesentlichen Anteil an der Treibhausgasneutralität Deutschlands 2045 leisten.

Das BEHG erfasst die Emissionen der Wärmeerzeugung des Gebäudesektors, der Energie- und Industrieanlagen außerhalb des EU-Emissionshandelssystems (EU-ETS), sowie die Emissionen aus der Verbrennung fossiler Kraftstoffe. Nicht betroffen vom nationalen Emissionshandelssystem nEHS ist der Luftverkehr, der dem EU-ETS unterliegt.

Auch wenn im Februar 2020 noch 14 Verordnungen fehlen, die weitgehend die Anforderungen der betroffenen Unternehmen regeln, kann GALLEHR+PARTNER® jetzt schon eine Aussage zu den grundsätzlich betroffenen Unternehmensgruppen machen:

Wen betrifft das BEHG?

Die Auswirkungen des BEHG werden indirekt voraussichtlich die gesamte deutsche Bevölkerung zu spüren bekommen, da durch die CO2 – Bepreisung generell mit höheren Brennstoffkosten zu rechnen ist.

Direkte Kosten und administrative Mehraufwände ergeben sich für die folgenden Unternehmen:

1. Inverkehrbringer von Brennstoffen:

Inverkehrbringer von Brennstoffen sind rund 4000 Unternehmen, die Brennstoffe nach Anlage 1 des BEHG in den Verkehr bringen. In 2021 und 2022 sind diese Brennstoffe beschränkt auf Benzine, Gasöle, Heizöle, Erdgas und Flüssiggase vgl. Anlage 2).Diese Unternehmen müssen einen (vereinfachten) Überwachungsplan und Emissionsbericht beim Umweltbundesamt (voraussichtlich DEHSt) einreichen und auf Basis der jährlich ermittelten Emissionen, je Tonne CO2 ein Zertifikat abgeben.

In den Erläuterungen zum ersten Entwurf des Gesetzes vom 05.11.2019 wurden die Inverkehrbringer folgendermaßen spezifiziert:

„Dabei werden in Anlehnung an die Systematik des Energiesteuerrechts die Unternehmen jeweils auf derjenigen Handelsstufe zur Teilnahme verpflichtet, bei der im Energiesteuergesetz für das Inverkehrbringen von Energieerzeugnissen die Steuer – unbeschadet von Steuerbefreiungen – grundsätzlich entsteht. Dies sind beispielsweise bei Mineralölprodukten überwiegend die Inverkehrbringer (erste Handelsstufe), bei Erdgas hingegen die Lieferanten (letzte Handelsstufe).“

2. EU-ETS-pflichtige Unternehmen:

EU-Emissionshandelspflichtige Unternehmen nach TEHG sollen vor einer sogenannten „Doppelbelastung“ durch das BEHG geschützt werden. Nach § 7 Absatz 5 BEHG soll die Doppelbelastung vor allem bei Direktlieferungen möglichst schon vorab vermieden werden. Die genauen Verfahren und Anforderungen sollen im Laufe des Jahres 2020 in einer Rechtsverordnung geklärt werden.

Es ist aus Sicht von GALLEHR+PARTNER® davon auszugehen, dass nahezu jeder Betreiber einer emissionshandelspflichtigen Anlage mit neuen administrativen Anforderungen konfrontiert wird. Ohne Mitwirkung dieser Unternehmen wird es bspw. den Inverkehrbringern kaum möglich sein, eine saubere Abgrenzung vorzunehmen.

Der Gesetzgeber nimmt diesen Aspekt insoweit schon voraus, dass er in einer eigenständigen Rechtsverordnung regeln will, wie Anlagenbetreiber, die dennoch einer Doppelbelastung ausgesetzt sind, eine vollständige finanzielle Kompensation erhalten können.

3. Unternehmen mit sehr hohen Brennstoffkosten – Unzumutbare Härte

Unternehmen; bei denen die zusätzlich entstehenden Kosten durch das BEHG mehr als 20% der Bruttowertschöpfung bzw. 20% an den betriebswirtschaftlichen Gesamtkosten ausmachen, sollen die Möglichkeit bekommen, einen Antrag auf finanzielle Kompensation zu stellen (vgl. §11 Abs. 1). Inwieweit dies geschieht und ob die Prozentzahl von 20% bestehen bleibt, sollen in einer folgenden Rechtsverordnung geregelt werden.

4. Unternehmen die Verlagerungsgefährdete Produkte herstellen (Carbon Leakage)

Es ist ein Schutz für Unternehmen geplant, die in einem starken internationalen Wettbewerb stehen. Durch eine weitere Rechtsverordnung soll die Vermeidung von Carbon Leakage (Abwanderung von C02 – Emissionen aus Deutschland heraus) ab dem Jahr 2022 geregelt werden. Die Wettbewerbsfähigkeit soll durch zweckgebundene finanzielle Unterstützung von klimafreundlichen Investitionen erfolgen.

GALLEHR+PARTNER® geht davon aus, dass Unternehmen, die eine entsprechende finanzielle Unterstützung erhalten möchten, bspw. folgende Nachweispflichten durchführen müssen:

- Nachweis der Verlagerungsgefährdung anhand von NACE – bzw. PRODCOM Codes

- Nachweis von geplanten Maßnahmen in klimafreundliche Investitionen

- Kostennachweis der durchgeführten klimafreundlichen Investitionen

- Nachweis von Methoden zur Wirksamkeitskontrolle der Investitionen wie zum Beispiel die Durchführung von normgerechten Energieaudits oder das Vorhandensein von Energiemanagementsystemen nach ISO 50001

GALLEHR+PARTNER® unterstützt betroffene Unternehmen zu allen Fragen rund um das Brennstoffemissionshandelsgesetz (BEHG) und das nationale Emissionshandelssystem (nEHS).

Folgende Tätigkeiten führen wir durch:

- Bestimmung der Auswirkungen des Brennstoffemissionshandelsgesetzes (BEHG) auf Ihr Unternehmen

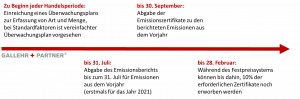

- Erstellung und Übermittlung des Überwachungsplans nach §6 BEHG und Begleitung bis zur Genehmigung

- Verifizierungsfähige Ermittlung der Brennstoffemissionen und Erstellung des Emissionsberichts nach § 7 Abs. 1, 2 BEHG

- Vorbereitung und Begleitung der Verifizierung des Emissionsberichts nach § 7 Abs. 3 BEHG

- Übermittlung des verifizierten Emissionsberichts an die zuständige Behörde (DEHSt) bis zum 31.07 des Folgejahres nach §7 Abs. 1 BEHG

- Nachweisführung zur Vermeidung von Doppelbelastungen nach §7 Abs. 5 BEHG

- Unterstützung bei der Einrichtung von Konten und Kontobevollmächtigten im nationalen Emissionshandelsregister nach § 12 Abs. 2 BEHG zur Verwaltung von Emissionszertifikaten nach § 9 Abs. 1

- Unterstützung bei der Verwaltung ihres Registerkontos bspw. als einer der Kontobevollmächtigten

- Prüfung der Überweisungen

- fristgemäße Rückübertragungen von Emissionszertifikaten bis zum 30.09 für das Vorjahr nach § 8 BEHG

- Datenaktualisierungen von Angaben im Register

- Darstellung von historischen Kontobewegungen und – ständen anhand von Kontoauszügen

- Unterstützung beim Kauf und Verkauf von Emissionszertifikaten

- Unterstützung bei Auskunftsersuchen und Begleitung bei vor Ort Prüfungen durch die zuständige Behörde nach § 14 BEHG

- Identifizierung der Preistreiber von Emissionszertifikaten und Marktbeobachtungen

- Adhoc – Mitteilungen zu relevanten Ereignissen, politische Entwicklungen und Gesetzesänderungen

- Regelmäßige Status- und Strategietreffen zur Stärkung der Entscheidungsfähigkeit

Sichern Sie sich jetzt Ihren unverbindlichen Kennenlerntermin

Autor: Marcus Hipp, GALLEHR+PARTNER®

Das könnte Sie auch interessieren

- Das europäische Emissionshandelssystem (EU-ETS) und die Konsequenzen für betroffene Unternehmen

- Energiemanagement in der Industrie: Die ISO 50001 als Managementsystem zur Vermeidung von Energie- und CO2 Kosten

The „Brennstoffemissionshandelsgesetz“ (BEHG), which came into force on 20.12.2020, applies from 2021 to the heating and transport sectors

The BEHG regulates the pricing of fossil greenhouse gas emissions in the heating and transport sectors and is intended to make a significant contribution to Germany’s greenhouse gas neutrality in 2050.

The BEHG covers emissions from heat generation in the building sector, energy and industrial plants outside the EU Emissions Trading Scheme (EU ETS), and emissions from the combustion of fossil fuels. Aviation, which is subject to the EU ETS, is not affected by the BEHG.

Who does the BEHG concern?

The effects of the BEHG will probably indirectly affect the entire German population, since the CO2 price is generally expected to result in higher fuel costs.

Even if there are still 14 ordinances missing in February 2020 that largely regulate the requirements of the companies concerned, GALLEHR+PARTNER® can already make a statement about the groups of companies fundamentally affected:

Direct costs and additional administrative expenses will arise for the following companies:

1. distributors of fuels:

Approximately 4000 companies are placing fuels according to Annex 1 of the BEHG on the market. In 2021 and 2022 these fuels are limited to petrol, gas oils, heating oils, natural gas and liquefied gases (see Annex 2) These companies must submit a (simplified) monitoring plan and emissions report to the Federal Environment Agency (probably DEHSt) and issue a certificate per tonne of CO2 on the basis of the annually determined emissions.

In the explanatory notes to the first draft of the law of 05.11.2019, the marketers were specified as follows:

„In accordance with the system of the energy tax law, the companies are obliged to participate at the trade level at which the tax – without prejudice to tax exemptions – is basically incurred in the energy tax law for the marketing of energy products. In the case of mineral oil products, for example, these are mainly the distributors (first level of trade), whereas in the case of natural gas it is the suppliers (last level of trade).“

2. Participants in European emissions trading

Companies subject to EU emissions trading under TEHG are to be protected against a so-called „double burden“ from the BEHG. According to paragraph 7(5) BEHG, the double burden should be avoided as far as possible in advance, especially in the case of direct deliveries. The exact procedures and requirements are to be clarified in a statutory instrument in the course of 2020.

From the point of view of GALLEHR+PARTNER® it can be assumed that almost every operator of a plant subject to emissions trading will be confronted with new administrative requirements. Without the involvement of these companies, it will, for example, hardly be possible for the marketers to make a clear distinction.

The legislator anticipates this aspect to the extent that it intends to regulate in a separate statutory instrument how plant operators who are nevertheless exposed to a double burden can receive full financial compensation.

3. companies with very high fuel costs – unreasonable hardship

Companies for which the additional costs incurred as a result of BEHG account for more than 20% of gross value added or 20% of total business costs should be given the opportunity to apply for financial compensation (paragraph 11 (1)). The extent to which this will be done and whether the 20% percentage will be maintained will be regulated in a subsequent ordinance.

4. companies that manufacture products at risk of relocation (carbon leakage)

Protection is planned for companies that are in strong international competition. A further legal regulation is to regulate the avoidance of carbon leakage (migration of C02 emissions out of Germany) from 2022 onwards. Competitiveness is to be achieved through earmarked financial support for climate-friendly investments.

GALLEHR+PARTNER® assumes that companies wishing to receive such financial support must, for example, provide the following proof:

- Proof of the risk of relocation using NACE or PRODCOM codes

- Proof of planned measures in climate-friendly investments

- Cost proof of the climate-friendly investments made

- Proof of methods for monitoring the effectiveness of investments, such as conducting energy audits in accordance with standards or the existence of energy management systems in accordance with ISO 50001

GALLEHR+PARTNER® supports affected companies on all issues relating to the Fuel Emission Trading Act (BEHG) and the national emissions trading system (nEHS).

We offer the following activities:

- Preparation and transmission of the monitoring plan according to §6 BEHG and support until approval

- Verifiable determination of fuel emissions and preparation of the emissions report pursuant to Article 7 para. 1, 2 BEHG

- Preparation and support of the verification of the emissions report according to § 7 para. 3 BEHG

- Transmission of the verified emissions report to the competent authority (DEHSt) by 31.07 of the following year in accordance with §7 para. 1 BEHG

- Evidence to avoid double burdens in accordance with §7 para. 5 BEHG

- Support in setting up accounts and authorised representatives in the national emissions trading registry pursuant to § 12 para. 2 BEHG for the administration of emissions allowances pursuant to § 9 para. 1

- Support in the administration of your registry account, e.g. as one of the authorised representatives

- Checking account transfers

- Timely retransfer of emission certificates by 30.09 for the previous year in accordance with § 8 BEHG

- Data updates of information in the register

- Presentation of historical account movements and balances on the basis of account statements

- Support for the purchase and sale of emission certificates

- Assistance with requests for information and support during on-site inspections by the competent authority in accordance with § 14 BEHG

- Identification of the price drivers of emission allowances and market observations

- Ad hoc – Notifications of relevant events, political developments and changes in legislation

- Regular status and strategy meetings to strengthen the decision-making capacity

Author: Marcus Hipp, GALLEHR+PARTNER®